In aanmerking komen voor een belastingkrediet voor O & O

Uw bedrijf hoeft niet betrokken te zijn bij de nieuwste technologische doorbraak om voordeel te halen uit het onderzoek en de ontwikkeling, of belastingkrediet voor O & O. Als u werkt aan manieren om uw product- of productieproces te verbeteren, kunt u in aanmerking komen voor dit krediet, waardoor uw kleine onderneming een deel van uw gekwalificeerde R & D-uitgaven kan terugverdienen. Voordat u de belastingvermindering accepteert, moet u ervoor zorgen dat uw activiteiten voldoen aan de door de Internal Revenue Service goedgekeurde R & D-criteria.

Gekwalificeerde R & D-activiteiten

Om in aanmerking te komen voor de belastingvermindering, moeten de R & D-activiteiten van technologische aard zijn en worden gebruikt voor de ontwikkeling van een nieuw of verbeterd product of proces. Dit omvat uw bedrijfskosten voor het ontwikkelen van proefprojecten, prototypen en uitvindingen. Zakelijke uitgaven voor het maken van formules, processen, het verbeteren van uw bestaande producten of processen worden als gekwalificeerd onderzoek beschouwd. Evenzo zijn uw juridische kosten om de resultaten van uw R & D te patenteren een gekwalificeerde activiteit.

Niet-kwalificerende O & O-activiteiten

Een aantal activiteiten maken deel uit van R & D maar kunnen niet worden afgetrokken omdat ze niet voldoen aan de IRS-richtlijnen. U kunt het belastingvoordeel niet nemen als een klant wil dat u zijn specifieke product of dienst verbetert. Als u al overheidsfinanciering, bedrijfsfinanciering of individuele financiering voor uw R & D hebt verkregen, kunt u niet dubbel duiken en ook de belastingvermindering nemen. De IRS zal de uitgaven voor enquêtes en efficiëntie- of managementstudies met betrekking tot de status van het R & D-project niet toestaan. Wanneer uw R & D is voltooid, kunt u de belastingvermindering niet nemen om uw nieuwe ontwerp of proces te promoten of adverteren. Als u een patent koopt om een bestaande technologie te beveiligen, komt deze niet in aanmerking voor de belastingvermindering voor R & D.

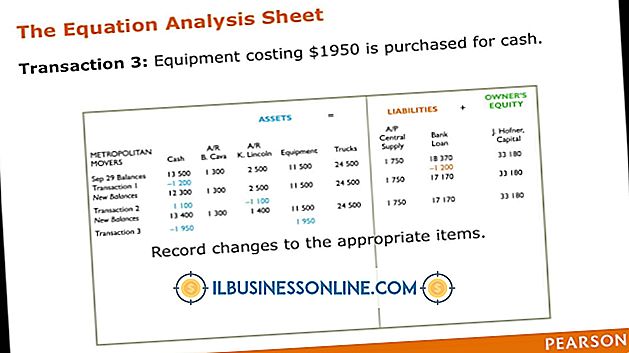

R & D belastingkredietberekening

Als uw R & D voldoet aan de IRS-richtlijnen, kunt u kiezen uit twee manieren om uw belastingvermindering te berekenen op formulier 6765, Tegoed voor het verhogen van onderzoeksactiviteiten. U kunt de kosten van uw werknemerslonen en noodzakelijke leveringen voor R & D-activiteiten specificeren. U kunt de kosten van het leasen of huren van computers aftrekken zolang ze zich niet op uw locatie bevinden. U kunt de computer niet zelf bedienen of de primaire gebruiker zijn. Als uw R & D-uitgaven de extra boekhoudkundige kosten niet rechtvaardigen, kunt u de vereenvoudigde methode gebruiken om uw belastingvermindering te bepalen.

Farmaceutische R & D-activiteiten

Als uw bedrijf betrokken is bij de ontwikkeling van nieuwe geneesmiddelen, kunt u het Weesgeneesmiddelkrediet voor uw R & D-kosten nemen als ze voldoen aan vier IRS-tests. Het medicijn moet worden ontwikkeld voor een zeldzame ziekte of aandoening. Het testen van geneesmiddelen moet worden uitgevoerd vóór goedkeuring op grond van de volksgezondheidswet. Het medicijn moet worden ontwikkeld voor gebruik onder het publiek. De zeldzame ziekte kan niet meer dan 200.000 mensen in de Verenigde Staten treffen, tenzij er geen redelijke manier is om de R & D-kosten te dekken door de verkoop van het medicijn.