Hoe u uitgaven voor zakelijk gebruik in uw huis kunt invullen

Het gebruik van een woning voor een bedrijf kan fiscaal aftrekbaar zijn. De aftrekbaarheid zal afhangen van of de belastingbetaler een werknemer of een zelfstandige is. Internal Revenue Service Publication 587 biedt gedetailleerde voorbeelden van hoe elke regel op de toepasselijke formulieren moet worden ingevuld. Door het zakelijk gebruik van een woning in mindering te brengen, verlaagt de belastingplichtige zijn belastingschuld voor het jaar. Voor werknemers is de aftrek een gespecificeerde aftrek. Een werknemer zou de aftrek alleen moeten specificeren als de gespecificeerde aftrek groter is dan zijn standaardaftrek.

1.

Bepaal of de belastingbetaler in aanmerking komt voor de aftrek. Het huis moet worden gebruikt in een handel of bedrijf. Als een werknemer, moet de werknemer thuis werken voor het gemak van de werkgever. Het deel van het huis moet regelmatig en exclusief voor het bedrijfsleven worden gebruikt. Dan moet de woning de hoofdvestiging zijn, de werknemer ontmoet patiënten of klanten bij het huis, of een aparte structuur van het huis.

2.

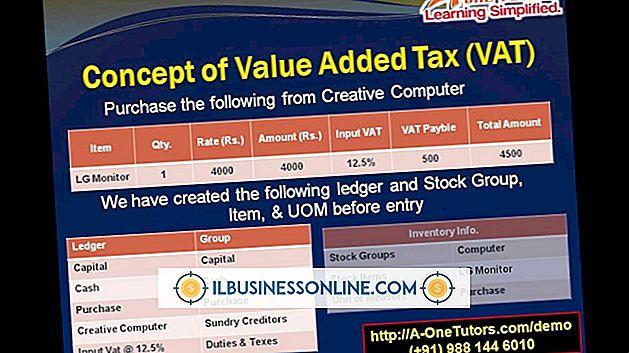

Formulier 8829 invullen als de belastingplichtige een zelfstandige is. Breng de resultaten over van formulier 8829 naar schema 10 C lijn 30 van schema 10. Deel 1 van formulier 8829 berekent het percentage gebruik van de woning voor bedrijven. Deel II van formulier 8829 berekent de kosten voor het gebruik van de woning.

3.

Formulier 1040 invullen Schema A Regel 21 met niet-vergoede kosten van gebruik door een werknemer van het tehuis voor bedrijven. Formulier 1040 Schedule A is voor gespecificeerde aftrekkingen. Typisch, moet een belastingbetaler ook formulier 2106 indienen bij het indienen van deze aftrek.