Emotionele theorie op de aandelenmarkt

Human Emotion-theorie (HUEMO) op de aandelenmarkt betreft de analyse van psychologische factoren die van invloed zijn op aandelenkoersen en die verschuivingen veroorzaken op de volledige aandelenmarkten. Emotionele theorie gaat voorbij aan traditionele aandelenanalysetechnieken, die gebaseerd zijn op technische en fundamentele waarderingen om het optimale prijsniveau voor specifieke aandelen te bepalen.

Emotionele theorie

Traditionele beurs theorieën zijn gebaseerd op de veronderstelling dat aandelenhandelaren beslissingen nemen op een volledig rationele en objectieve manier, terwijl ze tijd nemen om alle beschikbare informatie samen te stellen. De kern van de HUEMO-theorie is het besef dat deze veronderstelling onbetrouwbaar is in de echte wereld.

Beurshandelaren nemen beslissingen op basis van psychologische factoren, waaronder emoties, en kunnen te veel belang hechten aan specifieke informatie ten koste van andere relevante gegevens. Verschillende emotionele toestanden kunnen onvoorspelbare effecten hebben op de besluitvorming op verschillende tijdstippen. Stemming kan een impact hebben op cognitieve prestaties en verwachtingen, terwijl factoren zoals een reeks winsten of verliezen een effect kunnen hebben op de risicoaversie en verwachtingen van handelaren.

Kenmerken

Emotionele besluitvorming kan worden gegeneraliseerd als een proces in vijf fasen, volgens de Federal Reserve Bank of Atlanta. Emoties zijn gebonden aan onbewuste overtuigingen en zijn gecentreerd rond een object of gebeurtenis. Wanneer een object of gebeurtenis een op geloof gebaseerde emotie oproept, vindt fysiologische opwinding op een positieve of negatieve manier plaats. Fysieke expressies zijn natuurlijk het gevolg van deze opwinding. Na deze ervaring categoriseert de geest het object of de gebeurtenis onbewust in overeenstemming met zijn emotionele betekenis, en deze herinnering wordt in aanmerking genomen bij het vormen van toekomstige verwachtingen met betrekking tot hetzelfde object in de toekomst.

Bijwerkingen

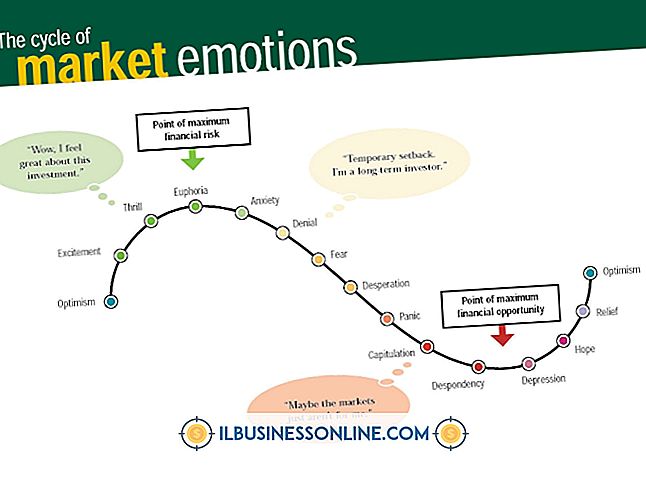

De effecten van emotionele invloed zijn overal op de aandelenmarkten te zien. Aandelenkoersen op een bepaald moment vertegenwoordigen niet noodzakelijk de onderliggende waarde van het aandeel; ze worden op en neer gedreven door individuele en groepsemoties.

Dit effect kan worden waargenomen in periodes van hoogconjunctuur, waar positieve gevoelens en verwachtingen de prijzen naar astronomische hoogten sturen, van waaruit ze uiteindelijk moeten vallen. Emotionele invloed is ook duidelijk in tijden van economische onrust, wanneer investeerders aan de zijlijn staan en niet bereid zijn om voordeel te halen uit voor de hand liggende kansen vanwege de negatieve emoties die gepaard gaan met recente ervaringen.

voordelen

Beleggers die de emotionele toestand van andere handelaren nauwkeurig kunnen inschatten en toekomstige emotionele trends kunnen voorspellen, kunnen op informatiemarkten een informatievoordeel krijgen. Kijken en luisteren naar het publieke sentiment kan slimme beleggers waarschuwen voor mogelijke boomcycli, zodat ze snel winsten kunnen nemen en de sector kunnen verlaten voordat de bust de waarderingen van de aandelen vernietigt.

nadelen

Emotionele besluitvorming kan leiden tot dramatische schommelingen in aandelenwaarderingen en aandelenmarkten in totaal, die grote schade aanrichten aan portefeuilles als emotionele trends niet zorgvuldig worden gevolgd. Te veel aandacht voor emotionele analyse kan ertoe leiden dat investeerders technische en fundamentele waarderingen negeren, die nog steeds zeer relevant zijn bij het voorspellen van koersbewegingen.