Geactiveerde waarde methode

Zowel hoge marktafschermingspercentages als een schaarste aan huurders kunnen een eigenaar van een huurwoning dwingen zijn eigendom met verlies te verkopen of het in een afschermingsproces laten gaan. In sommige gevallen is een onverwachte neerwaartse beweging op de vastgoedmarkt de oorzaak van het ongeluk met de woning in de eigenaar. In andere gevallen is het nalaten van de vastgoedeigenaar om een gewenst rendement op zijn investering te behalen het gevolg van het feit dat hij de historische en waarschijnlijke prestaties van het inkomen producerende pand in de tijd niet heeft geanalyseerd met behulp van de methode met geactiveerde waarde.

Doel

Een vastgoedbelegger vereist de mogelijkheid om de prestaties van een inkomensvormend eigendom kwantitatief te meten op een bepaald moment en voor een bepaalde periode. Statische prestatiemetingen evalueren de prestaties van een eigenschap voor een periode, zoals een maand of een jaar, of voor een specifiek tijdstip. De methode met geactiveerde waarde bepaalt op zijn beurt de prestaties van een woning gedurende een reeks perioden door de nettowaarde te bepalen, in termen van geld, inkomstenstroom of ander voordeel dat door de woning wordt gegenereerd. De conversie van de inkomstenstroom naar een contante waarde van het onroerend goed wordt aangeduid als hoofdlettergebruik.

Theorie

Het principe van de geactiveerde waardemethode is dat de waarde van een inkomensvormend vermogen wordt weerspiegeld in de contante waarde van het toekomstige netto-inkomen dat wordt verkregen uit het vastgoed vanaf een bepaalde waarderingsdatum. Kapitalisatie is het proces waarbij de inkomstenstroom van een eigenschap wordt omgezet in een enkele waarde, het kapitaal dat een voorzichtige belegger voor het onroerend goed zou betalen. Deze waarde is gelijk aan het voorspelde netto-inkomen voor de opgegeven periode. De belegger zet dit nettoresultaat om in het rendement van een object, dat wordt vergeleken met dat van andere inkomstengenererende panden om de optimale belegging te identificeren.

Methode

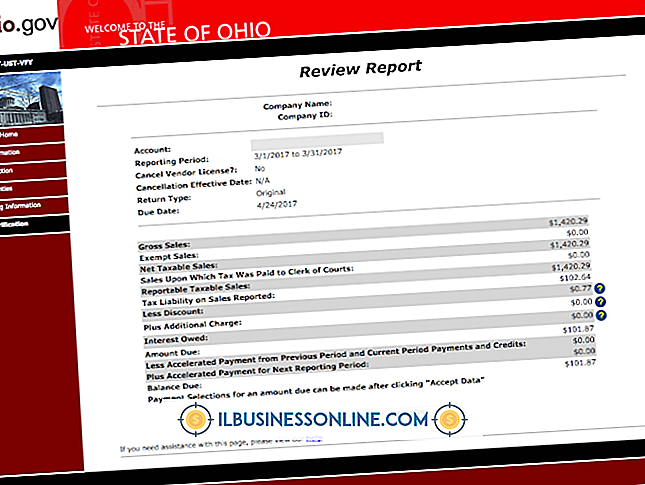

De belegger moet het netto-bedrijfsresultaat van het vastgoed schatten op basis van bestaande marktgegevens met betrekking tot het onroerend goed in kwestie en dat van vergelijkbare eigenschappen. De belegger vertrouwt vervolgens op de huurrol van het object om het bruto-inkomen van het onroerend goed te schatten. Het verwachte inkomensverlies wordt vervolgens berekend, wat de waarschijnlijke leegstand en collectieactiviteiten weergeeft op basis van vraag en aanbod van onroerend goed in de specifieke markt en de bezettingsgeschiedenis van de woning. Het waarschijnlijke inkomensverlies wordt afgetrokken van het potentiële inkomen om het verwachte bruto inkomen te verkrijgen. De geprojecteerde bedrijfskosten van het vastgoed, afgeleid van de bedrijfsgeschiedenis, worden vervolgens afgetrokken van het geschatte bruto-inkomen om het netto bedrijfsresultaat te bepalen.

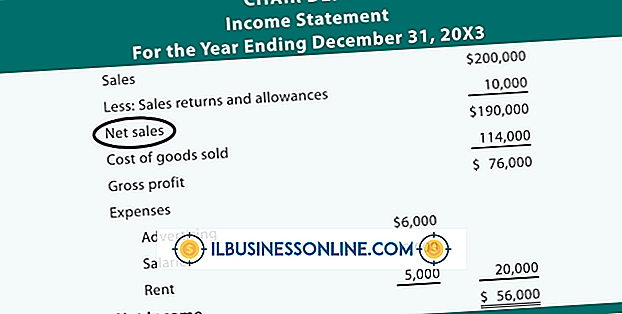

Berekening

Om bijvoorbeeld een inkomen producerend pand te analyseren met behulp van de gekapitaliseerde waardemethode, gaat een belegger ervan uit dat een jaarlijks geactiveerd rendement van 8 procent acceptabel is. Na een evaluatie van de inkomsten en uitgaven van het vastgoed, zoals gedocumenteerd in twee jaar van de resultatenrekening, bepaalt de belegger dat het jaarlijkse netto bedrijfsresultaat voor het onroerend goed $ 10.000 is. Om de contante waarde van het onroerend goed te berekenen, verdeelt de belegger het $ 10.000 netto bedrijfsresultaat met de kapitalisatieratio van 8 procent voor een contante waarde of geactiveerde waarde van $ 125.000, aangezien $ 10.000 / 0, 08 = $ 125.000. Dit is het bedrag dat de belegger bereid is te betalen voor het onroerend goed op dat specifieke tijdstip.