Wat kunt u afschrijven in diverse belastingen?

Elk jaar brengen zakelijke belastingdragers de meest bekende aftrekkingen in huis, zoals schema C-verliezen en kapitaalverliezen. Maar voordeel halen uit alle inhoudingen die voor u beschikbaar zijn, is net zo belangrijk een aspect van uw belastingstrategie als het maximaliseren van populaire afleidingen. Diverse aftrekken zijn lang niet zo populair als andere aftrekken, maar ze kunnen een lange weg afleggen in de richting van het verminderen van uw belastbaar inkomen. Het kennen van de soorten uitgaven die aftrekbaar zijn in deze categorie, is essentieel voor uw belastingplanning.

Types

De twee hoofdcategorieën van diverse aftrekkingen zijn die waarvoor de limiet van 2 procent op inhoudingen geldt en die niet onder de limiet vallen. De categorie aftrekkingen waarop de 2 procentregel van toepassing is, bestaat voornamelijk uit niet-betaalde aftrekposten voor werknemers, terwijl de categorie van aftrekken die niet onder de limiet vallen gevarieerd is.

Niet-betaalde arbeidskosten

Belastingbetalers mogen de kosten voor niet-vergoede personeelskosten aftrekken als diverse aftrekken als de kosten tijdens het belastingjaar zijn gemaakt, noodzakelijk voor hun werk, en bedoeld zijn voor gebruik in de handel of het bedrijf van de werknemer. Een uitgave wordt noodzakelijk geacht indien dit passend en nuttig is voor uw bedrijf. Inbegrepen in de categorie niet-vergoede personeelskosten zijn bijvoorbeeld uniformen als de kleding vereist is voor werk en niet geschikt is voor dagelijks gebruik. Deze definitie verbiedt zakelijke kleding, zoals pakken, stropdassen, schoenen en andere kleding die als dagelijkse kleding kan worden gedragen, worden afgetrokken. Volgens de Internal Revenue Service moet je werkkleding onderscheidend zijn om aan de aftrekbaarheidsrichtlijnen te voldoen. Bijkomende niet-vergoede personeelsuitgaven omvatten premies voor aansprakelijkheidsverzekeringen, dubieuze debiteuren, aan professionele organisaties betaalde bedragen, kosten voor het zoeken naar werk, opvoedingskosten, schadevergoeding aan werknemer voor contractbreuk, afschrijving van persoonlijke uitrusting die uw werkgever vereist dat u op het werk gebruikt, niet-terugbetaalde kosten voor thuisbezoek, entertainment voor zakelijke doeleinden en thuiswerkkosten die uitsluitend voor werk worden gebruikt.

Andere diverse kortingen

De meeste aftrekposten zijn aftrekbaar voor zover het bedrag dat u uit eigen zak hebt betaald hoger is dan 2 procent van uw aangepast bruto-inkomen. Voor aftrekken die onder de regel van 2 procent vallen (niet-vergoede personeelsuitgaven), kunt u alleen het deel van de uitgaven aftrekken dat meer dan 2 procent van uw AGI bedraagt. De enige uitzonderingen op de 2 procent regel zijn aftrekkingen voor niet-geïnde investeringen in annuïteiten, slachtoffers en diefstalverliezen, federale successierechtenbelasting, gokverliezen tot het bedrag van gokwinsten, bijzondere waardeverminderingskosten van mensen met een handicap, verliezen door Ponzi-investering regelingen, verliezen uit activiteiten van K-1 in box 2.

Filing

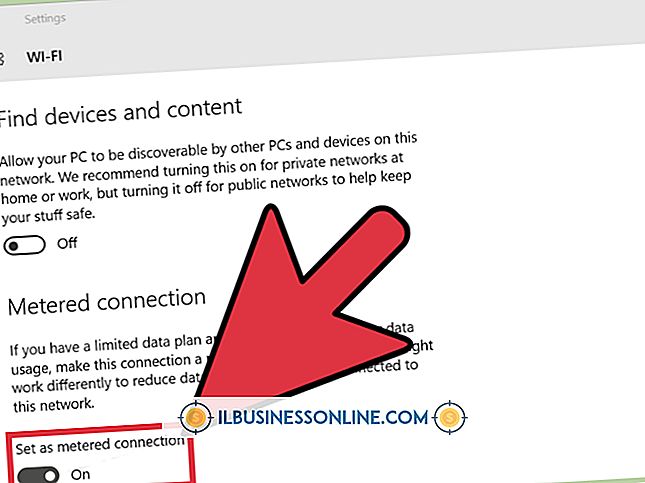

Gebruik Form 2106 of 2106-EZ om niet-terugbetaalde zakelijke onkosten voor werknemers te claimen. Geef een cijfer voor uw uitgaven in deel I van formulier 2106-EZ en voer vervolgens het bedrag in van lijn 6 van 2106-EZ op regel 21 van schema A. U kunt de betaalde kosten niet claimen tenzij u opsomming geeft met schema A. Rapporteer bedragen die niet onder de 2 vallen procentregel op schema A, regel 28 in plaats van 21.