Hoe belasting te heffen voor een bedrijfseigenaar op kinderopvang

Hoe u belastingen indient voor een eigenaar van een kinderopvangbedrijf hangt af van het type bedrijfsstructuur dat zij gebruikt en of zij de enige eigenaar is of slechts een gedeeltelijk eigendomsbelang heeft. De bedrijfsstructuur is wat dicteert hoe winst wordt belast en welke de Internal Revenue Service vereist. Zodra u deze problemen ontdekt, kunt u ervoor zorgen dat u de aftrekbare kosten die dagopvangbedrijven gewoonlijk melden niet over het hoofd ziet.

Zakelijk kinderopvangbedrijf

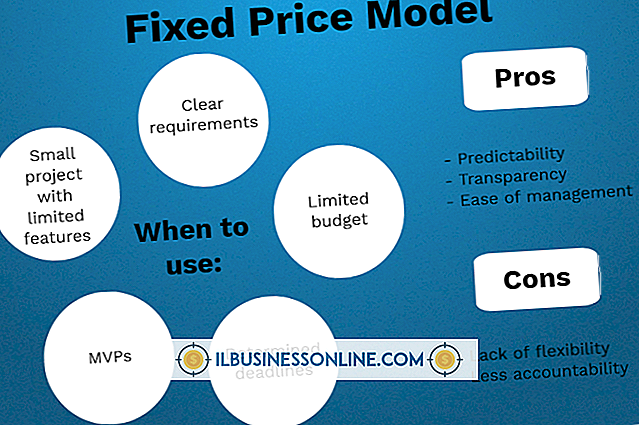

Als de eigenaar het kinderdagverblijfbedrijf opneemt, wordt haar persoonlijke belastingaangifte niet beïnvloed, aangezien het bedrijf een afzonderlijke belastingbetaler is die inkomsten en uitgaven meldt op formulier 1120 - de aangifte vennootschapsbelasting. Het bedrijf is verantwoordelijk voor het betalen van de belasting op winst, die wordt belast tegen speciale tarieven die alleen van toepassing zijn op C-bedrijven. Een substantiële implicatie van het gebruik van een C-onderneming is dat de eigenaar of aandeelhouder wordt belast op de niet-aftrekbare dividendbetalingen die zij neemt uit de inkomsten die resteren nadat de vennootschapsbelasting is betaald.

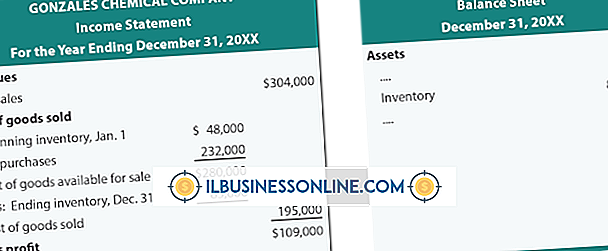

Sole Proprietor of Single-Member LLC

Opvangbedrijven die eigendom zijn van en beheerd worden door één persoon, ongeacht of een LLC bestaat of niet, zullen bedrijfsbelastingen als eenmanszaak indienen. Enige eigenaren gebruiken een Schedule C, of Schedule C-EZ, bijlage bij hun 1040s om afzonderlijk inkomsten te rapporteren, aftrekbare bedrijfskosten en uiteindelijk de nettowinst die wordt gecombineerd met het andere inkomen gerapporteerd op de 1040.

Partnerships, S-Corps en Multi-Member LLC's

Wanneer meer dan één persoon de eigenaar van het bedrijf is, zal de kinderopvang waarschijnlijk worden gestructureerd als een partnerschap, S-corporation of multi-member LLC - dat wordt aangeduid als een partnerschap voor belastingdoeleinden. Dit betekent dat de eigenaars een deel van de belastbare bedrijfswinsten rapporteren over hun persoonlijk rendement en verantwoordelijk zijn voor het betalen van de inkomstenbelasting. Zowel partnerschappen als S-bedrijven moeten eerst informatieretoursen voorbereiden, Formulieren 1065 of 1120S, die samen 100 procent van de inkomsten, aftrekkingen, kredieten en alle andere bedrijfsgerelateerde belastingartikelen van de kinderopvang optellen. Planning K-1's zijn dan bereid om de toewijzing van elke eigenaar te rapporteren - meestal op basis van hun percentage van de eigendom - van alles wat is gerapporteerd over de informatieretour. Eigenaren van kinderdagverblijven dragen vervolgens informatie over van de K-1-informatie naar hun persoonlijke aangiften met behulp van schema E, evenals andere regels en bijlagen bij de 1040. Merk op dat het karakter van elk item gerapporteerd op schema K-1 moet worden behouden wanneer eigenaren hun 1040s. Met andere woorden, als schema K-1 een netto kapitaalwinst op lange termijn rapporteert, moet deze ook worden gerapporteerd als een langetermijnwinst op het rendement van de eigenaar.

Gewone en noodzakelijke uitgaven voor kinderopvang

Eigenaren van dagverblijven die bedrijfsinkomsten rapporteren als eenmanszaken hebben controle over de zakelijke uitgaven die ze aftrekken, hoewel ze in kleine partnerschappen, LLC's en S-corps waarschijnlijk ook enige invloed hebben. U kunt elke uitgave aftrekken die normaal en noodzakelijk is voor het uitvoeren van de kinderopvang. Naast de typische uitgaven, zoals huur en kantooruitrusting, kunnen eigenaren van kinderdagverblijven kosten afschrijven die specifiek zijn voor hun sector. Dit omvat kunst- en handwerkbenodigdheden, educatief materiaal, kindermeubilair en -tafels, televisies, spellen en als uw kinderdagverblijf snacks biedt, de kosten van al die sapdozen en mueslirepen.