Voorbeelden van Capital Investment

Zelfs de bedrijven die het meeste geld vasthouden, moeten over voldoende kapitaal beschikken om het bedrijf van dag tot dag te laten draaien. Bootstrapping verwijst naar het samen scrappen van contant geld uit spaargelden, maar ook van familie en vrienden om aan de slag te gaan en vervolgens alle inkomsten opnieuw in het bedrijf te investeren. Dit legt extra nadruk op ondernemers die niet zouden bestaan als er voldoende kapitaalinvesteringen in het bedrijf waren gestoken. Veel bedrijven sluiten af, omdat ze niet over de juiste financiering beschikken om de bedrijfsactiviteiten over een periode van twee jaar uit te breiden. Zoek naar manieren om uw bedrijf te financieren om het goed te bouwen en om investeringen te concentreren op items die effectief meer inkomsten genereren.

Definitie van kapitaalinvestering

Kapitaalinvestering is voldoende liquide middelen, leningen of activa hebben om de activiteiten van een bedrijf te financieren. Banken, investeerders, financiële instellingen, angel-investeerders en venture capitalists zijn allemaal bronnen van kapitaalinvestering. De investeringsomvang kan variëren en het doel van de kapitaalverschillen verschilt van bedrijf tot bedrijf. Een restaurant kan bijvoorbeeld kapitaalinvesteringen nodig hebben om de keuken met nieuwe apparatuur bij te werken. Nieuwe apparatuur zou de veiligheid verbeteren en zou het kookpersoneel in staat stellen om meer consistent te zijn met de voedselbereiding, waardoor uiteindelijk een beter product aan de consument wordt geleverd. Dit is slechts een van de vele voorbeelden van behoefte aan kapitaalinvesteringen.

Beleggers verstrekken geen geld uit vriendelijkheid. Ze kijken naar het businessplan, het bedrijfsmodel en de leiders die de operatie uitvoeren om te bepalen of het investeringskapitaal het risico waard is. Beleggers beschouwen het werkkapitaal dat nodig is voor operaties, evenals de behoefte aan apparatuur en machines op de lange termijn. Beleggingskapitaal wordt gebruikt om een van deze items te dekken, hoewel het minder vaak wordt gebruikt voor de financiering van werkkapitaal.

Het vinden van financieringsbronnen

Er zijn vijf manieren om uit te zoeken hoe je kapitaal kunt vinden voor je bedrijf. Elk heeft voor- en nadelen. Afhankelijk van hoeveel je nodig hebt, weeg je de opties af van wat je geeft voor wat je krijgt.

- Persoonlijke bezittingen

- Familie en vrienden

- Banken en SBA Lenders

- Crowdfunding Resources

- Professionele beleggers

Persoonlijke activa zijn precies zoals ze klinken. Dit zijn de persoonlijke spaar-, home equity-, investerings- en pensioenportefeuilles van de bedrijfseigenaren. Als een bedrijfseigenaar van mening is dat $ 100.000 aan kapitaalinvestering nodig is om het bedrijf op te zetten en ook om de benodigde apparatuur en lancering te krijgen, kan hij zijn eigen middelen gebruiken om dit te bereiken, zodat hij 100 procent van het eigendom van zijn bedrijf behoudt. Om dit goed te doen, leent de eigenaar zijn bedrijf het geld en betaalt zichzelf terug in de tijd.

Familie en vrienden als een categorie kapitaalinvesteringen is waarschijnlijk een van de meest risicovolle plaatsen om kapitaalinvesteringen te zoeken. De reden is dat deze categorie niet bestaat uit zakenpartners; deze categorie bestaat uit de mensen die je in je leven hebt, zelfs als het bedrijf faalt. Familiebijeenkomsten en vakanties kunnen gespannen worden als uw bedrijf niet presteert en uw gezinsinvesteerder resultaat wil zien. De investering kan komen door middel van een lening of door een eigendomsbelang in het bedrijf te nemen.

Banken en SBA Lenders hebben kleine bedrijfsprogramma's voor kapitaalinvesteringen. Dit zijn leningen. Een bedrijf kan in aanmerking komen voor een SBA-lening die de aankoop van onroerend goed omvat, samen met kapitaal voor machines. Veel bedrijven realiseren zich niet dat de SBA financieringsprogramma's heeft die voor miljoenen dollars worden gewaardeerd, afhankelijk van het project, de industrie en de grootte van het bedrijf.

Crowdfunding Resources zijn steeds relevanter geworden in de toolbox van de digitale onderlegde ondernemers. Er was eens een bedrijf dat een officieel aandelenpakket moest houden om honderden, zo niet duizenden beleggers te krijgen om elk een klein bedrag te beleggen. Dit aandelenaanbod is sterk gereguleerd en gecompliceerd, maar crowdfunding-middelen zoals Kickstarter hebben de manier vereenvoudigd waarop een bedrijf geld kan verzamelen en een nieuw bedrijf of product kan lanceren.

Professionele beleggers hebben doorgaans de titel van een durfkapitalist of een engelinvesteerder. Durfkapitalisten werken meestal met grote financiële instellingen en werven zeer grote bedragen. Engelinvesteerders hebben de neiging om zich te concentreren op jongere bedrijven in hun eerste, meest kwetsbare jaren. Professionele beleggers onderzoeken de deals, en kunnen een leidinggevende rol op zich nemen in plaats van alleen de rol van stille belegger, om ervoor te zorgen dat het bedrijf groeit naar de capaciteit die het nodig heeft, om een winst voor de belegger te maken.

Soorten zakelijke financiering

Er zijn drie basismethoden om naar financiering te kijken en een oneindig aantal manieren om financieringsopties te mixen en matchen. Financieringsmethoden omvatten schuldfinanciering, aandelenfinanciering en leasefinanciering.

Schuldfinanciering omvat het verkrijgen van een lening. Deze vorm van financiering kan als minder risicovol worden beschouwd voor sommige beleggers, die begrijpen dat als een bedrijf financiële problemen ondervindt, de volgorde van terugbetalingen loonlijst, belastingen, leningen zijn en dat vervolgens aandelenbeleggers het resterende bedrag, indien van toepassing, worden betaald. Aangezien de schuld op het aflossingsplatform hoger is dan het eigen vermogen, zullen sommige beleggers kijken naar de structuur van de kapitaalinvestering als schuldinstrument.

Aandelenfinanciering is wanneer iemand een bepaald eigendomsniveau in het bedrijf voor de investering krijgt. Dit is vergelijkbaar met een aandeel gekocht op de NASDAQ-effectenbeurs. Een bedrijf kan een miljoen uitstaande aandelen hebben. Als iemand $ 500.000 investeert voor $ 1 per aandeel, hebben ze nu een eigendom van 50 procent van het bedrijf. Bedrijfseigenaren lopen het risico om het bedrijf te verliezen aan een overname, als een aandeelhouder in staat is om de meerderheid van de aandelen te verkrijgen door middel van belegging. Wanneer een bedrijfseigenaar zijn bedrijf start, zou hij het kunnen bezitten voor de minimale initiële investering en zijn zweetvermogen (wat zijn tijd en energie betekent om het bedrijf te laten groeien). Beleggers zullen een eigenaar zoeken die daadwerkelijk in contanten geïnvesteerd heeft in het bedrijf. Dit wordt "skin in the game" genoemd.

Lease-financiering wordt vaak gebruikt om grote apparatuur, machines of voertuigen te verkrijgen die nodig zijn voor bedrijfsoperaties. Vaak zijn deze items duur, met enorme afschrijving en mogelijk snel verouderd. Door te leasen, kan de bedrijfseigenaar in de loop van de tijd dingen met minder kapitaalinvestering verkrijgen en in kortere perioden machines uitschakelen voor bijgewerkte modellen, terwijl de meest recente bedrijfsapparatuur wordt bijgehouden, waardoor het bedrijf vooruitgaat. Meestal wordt dit type lease aangeboden door een bank of financiële instelling via de distributeur die de apparatuur aanbiedt voor lease. Een trekker-oplegger kan bijvoorbeeld worden gehuurd met voorwaarden die worden aangeboden door het tractorbedrijf dat samenwerkt met de financiële instelling.

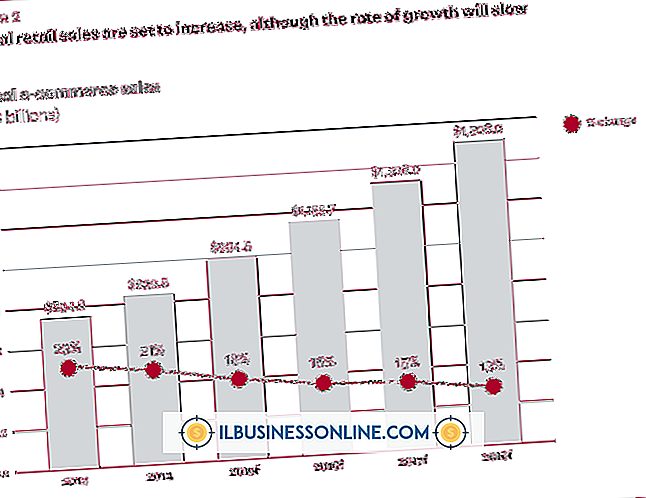

Kapitaalinvesteringsfondsen gebruiken

Hoewel een bedrijfseigenaar fondsen kan zoeken voor zowel kapitaalbehoeften op lange als op korte termijn, is kapitaalinvestering meestal gericht op behoeften op lange termijn. De reden is dat een bedrijf dat kapitaal nodig heeft om activiteiten te houden, suggereert dat een bedrijf niet duurzaam is of al een potentieel risico loopt op financiële problemen. Kapitaalinvestering is ontworpen om een bedrijf te laten groeien. De manier waarop een belegger naar kapitaalinvesteringen kijkt, is na te gaan hoe de bedrijfsopbrengsten zullen groeien, op basis van de fondsen.

Zo kan een bedrijf de kapitaalinvestering gebruiken om een tweede locatie te openen op een drukkere locatie die de totale inkomsten van het bedrijf kan verdrievoudigen. De aankoop van een gecentraliseerd magazijn zou de uitvoering van het bedrijf gemakkelijker kunnen maken en de doorvoerkosten met 30 procent kunnen verminderen, waardoor het bedrijf efficiënter en dus winstgevender kan worden. Als eigenaar van een bedrijf die op zoek is naar kapitaalinvesteringen, overweeg dan de grotere items die nodig zijn voor groei. Een nieuwe vrachtwagenlijn, onroerend goed voor kantoorruimte, mechanische baaien of zelfs grote computerhardware- en softwarenetwerken, zou met kapitaalinvesteringen kunnen worden gefinancierd.

Kapitaalinvestering versus werkkapitaal

Zoals reeds vermeld, willen de meeste beleggers niet dat een bedrijf een kapitaalinvestering gebruikt voor werkkapitaal. Hoewel de termen vergelijkbaar klinken, verwijzen ze naar twee heel verschillende dingen. Werkkapitaal is uw geld dat wordt gebruikt voor operationele uitgaven en operaties. Een belegger wil graag minimaal een jaar werkkapitaal hebben voordat hij zelfs maar over kapitaalinvesteringen spreekt. Kapitaalinvesteringen zijn vaak een vermogenspositie die ernaar streeft de fondsen te verschaffen voor de groeistrategie voor de lange termijn, niet om de directe bedrijfskosten te dragen.

Er is één periode waarin een investeerder waarschijnlijk meer werkkapitaal in het investeringskapitaal opneemt. Dit is aan het begin van het bedrijf, voordat er iets is gelanceerd. Zelfs in een dergelijke situatie willen de meeste durfkapitalisten of investeerders in engelen echter zien dat de ondernemer enige mogelijkheden heeft om wat kapitaalinvesteringen in zijn eigen bedrijf te stoppen. Zelden riskeren professionele beleggers geld strikt op de ervaring en het zweetvermogen van een ondernemer. Het werkkapitaal moet goed worden beheerd, waarbij bedrijfseigenaars strenge normen moeten handhaven. Uitgaven moeten overeenkomen met de budgetverwachtingen en de bedrijfsinkomsten moeten consistent zijn. Dit is het scenario waarin een bedrijf dat groeifondsen zoekt aantrekkelijk is voor beleggers. Beleggers zien graag dat werkkapitaal verstandig wordt gebruikt en dat het bedrijf intelligent wordt beheerd voor groei. Dit geeft eigenaren geloofwaardigheid bij het zoeken naar investeringskapitaal.

Voorbeelden van Capital Investment-presentaties

Als u op zoek bent naar een niveau van kapitaalinvesteringen, moet u voorbereid zijn met een goed doordacht bedrijfsplan. Het plan omvat een samenvatting, een instantie en een conclusie waarbij elke sectie subsecties heeft om bepaalde details uit te werken. Beleggers maken zich zorgen over wie het bedrijf leidt, of de industrie verzadigd is en wat de productdifferentiatie is. Bovendien willen beleggers de marketingstrategie kennen die de inkomsten oplevert.

Een bedrijfsplan moet de afgelopen vijf jaar nauwkeurige financiële gegevens van het bedrijf bevatten. Als het bedrijf niet lang genoeg in bedrijf is geweest om vijf jaar financiële gegevens te tonen, moet het bedrijf redelijke modellen gebruiken die pro forma branchegegevens gebruiken om resultaten te projecteren. Het bedrijfsplan is meestal vereist door een financiële belegger, inclusief banken en vrienden of familie, die willen zien dat er een plan is om het geld met winst te laten terugkomen. Beleggers kunnen ook persoonlijke financiële gegevens en activa van bedrijfseigenaren opvragen. Hoewel dit gebruikelijker is bij leningen en schuldinstrumenten, is het voor aandelenbeleggers misschien interessant om te zien of iemand zijn eigen geld kan beheren. Dit dient als een indicator om de financiën van het bedrijf te kunnen beheren. Onderpand van een woning of pensioen is vaak vereist van beginnende ondernemers die aanzienlijke kapitaalinvesteringen nodig hebben.

Presentaties zijn niet altijd vereist, maar ze moeten wel geschreven zijn. Wees voorbereid om uw plan in samenvatting te presenteren en om eventuele vragen van de belegger te beantwoorden. De belegger wil een professional zien die de vergadering leidt. Bereid potentiële vragen van tevoren voor en repeteer voor iemand. Dit helpt je op je gemak te zijn wanneer je voor iemand staat die je een heel grote cheque kan schrijven. Kleed het deel van een succesvolle CEO aan, zelfs als uw bedrijf een blue-collar-entiteit is. Breng extra exemplaren van het bedrijfsplan, professioneel afgedrukt en in kleur. Stel dat er meer dan één persoon in de ruimte is die het plan bekijkt en vragen stelt. Ken het plan en weet waar bepaalde details zich bevinden, zodat u investeerders naar de juiste secties kunt leiden. Wees de professional die honderdduizenden, zo niet miljoenen dollars waard is in kapitaalinvesteringen voor uw bedrijf.